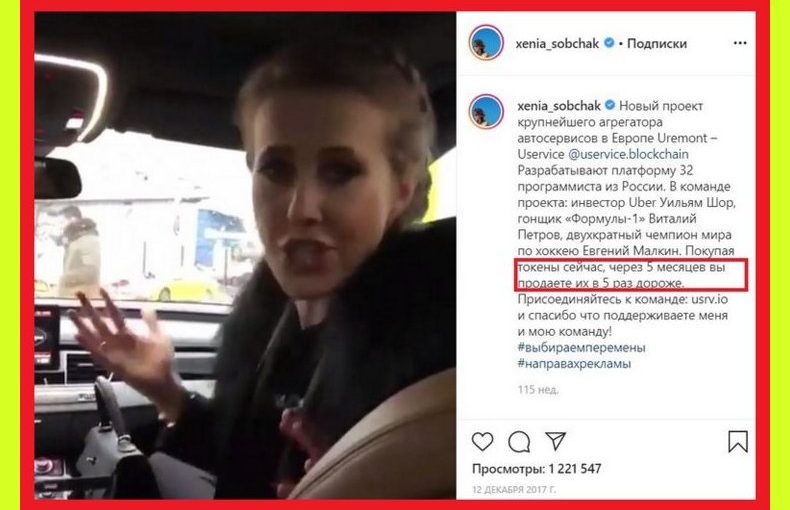

«Новый проект крупнейшего агрегатора автосервисов в Европе Uremont – Uservice. Разрабатывают платформу 32 программиста из России. В команде проекта: инвестор Uber Уильям Шор, гонщик «Формулы-1» Виталий Петров, двухкратный чемпион мира по хоккею Евгений Малкин. Покупая токены сейчас, через 5 месяцев вы продаете их в 5 раз дороже», — сказано в посте кандидата в президенты Ксении Собчак прямо во время президентской кампании 2018 года.

Проект Uservice позиционировали как “единую блокчейн-платформу для автоиндустрии” на базе уже существующего сервиса UREMONT.com: связать автовладельцев, сервисы, страховые, банки, дилеров и т. п., добавить прозрачность истории обслуживания и расчёты токеном.

По данным ICO-агрегаторов, сейл шёл в следующие даты:

- Presale: 20.11.2017 → 17.12.2017

- ICO: 18.12.2017 → 01.02.2018

- Токен UST, ERC-20; всего 1 млрд, на продажу 600 млн

- Заявлялись soft cap 3,000 ETH и hard cap 300,000 ETH

В их ANN-треде на Bitcointalk команда писала о “успешном сборе” около $24 млн и количестве собранных токенов, плюс обещала сжечь непроданные.

После окончания сейла проект сообщал, что токены разблокированы, торги стартовали на YoBit и EtherFlyer. Параллельно продвигали бонусы за удержание: доп. начисления тем, кто “не продаёт на бирже” (10% в конце февраля, потом ещё проценты).

Если переводить с “маркетинга” на “сигналы рынка”: это выглядело как попытка одновременно создать ликвидность (листинг хоть где-то) и удержать цену (стимулировать не продавать).

В презентации 21.05.2019 (“Not a Talk About Autonomous Vehicles”) есть прямой буллет: “Several startups failed with ICO funding (… CarBlox, UService)”. То есть к 2019 году Uservice уже попадал в список “не взлетевших” авто-ICO-стартапов у отраслевого докладчика. Презентация в PDF.

На странице контракта Uservice Token Etherscan показывает Price: $0.00 (что обычно означает отсутствующую/микроскопическую рыночную цену или проблемы с ценовым фидом из-за ликвидности). Coinranking помечает монету как непроверенную и с “penalties” из-за низкого объёма/ограниченных листингов/непроверенного сапплая.

Это и есть ключевой критерий “провальности” для ICO-инвестора: токен не стал ликвидным рыночным инструментом.

Отдельный слой боли — название UST. После краха стейблкоина TerraUSD (UST) в мае 2022 в крипте началась токсичность вокруг тикера “UST”. Chainalysis подробно разбирал механику коллапса TerraUSD. А сам Uservice позже на своём сайте объяснил, что из-за совпадения тикера с Terra решили переименовать токен в USRV, чтобы упростить дальнейшие листинги и избежать путаницы.

Важно: это не причина исходного провала, но это усилило проблему “маркет-присутствия” и узнаваемости токена.

На сайте Uservice/USRV есть посты и в 2023–2023+ с утверждением, что платформа работает на базе UREMONT, а расчёты — через USRV-токены. То есть “полное исчезновение компании” не произошло. Но ICO можно считать провальным, если:

- токен не получил нормальной ликвидности,

- цена/объёмы “умерли”,

- ожидания по росту/утилити не реализовались.

Какие люди связаны с этим ICO? На сайте проекта были указаны

- Артур Терисаян — основатель UREMONT.COM и Uservice.

- Александр Коротков — CEO UREMONT.COM.

- Денис Шелков — CVO UREMONT.COM.

- Мстислав Семипятнов — CTO UREMONT.COM

- Святозар Семипятнов — “Cryptoenthusiast”

- Конюл Искендерова — Community Manager

проект писал отдельно об эдвайзерах / партнёрах:

- Joseph Borg (WH Partners) — legal advisor; у проекта есть отдельное интервью с ним

- Greg Limon и Stan Milc — заявлены как эдвайзеры (пост “ICO Bench experts joined…”. Первый позже засветился в продвижении откровенных пирамид, например, QubitTech.

- Александр Бородич — объявлен как вошедший в список advisors (пост на Medium проекта)

- Константин Тевосов (в посте — “CEO Deputy of RESO insurance”) и Марианна Саакян (в посте — “Head of VIP… RESO”) — упоминаются как adviser/участник команды со стороны страховой тематики.

- Бату Хасиков — в посте проекта указан как курирующий “environmental field”.

- Там же упомянут Алексей Книжников (WWF) как поддержавший идеи.

- Георгий Михайлец (Win Pay) — проект публиковал интервью, называя его “team member”

- Ксения Собчак — она выложила в Instagram видео с рекомендацией инвестировать в токены Uservice.

- Миа Бойка (Mia Boyka) — у Uremont/проекта был PR-пост про “integration/partnership with singer Mia Boyka” (уже после ICO)